Ликвидность помещения

Ликвидность недвижимости определяется тем, насколько быстро вы сможете найти арендатора. Или продать объект, если вам понадобятся денежные средства.

Скорость продажи.

Жилая недвижимость в целом ликвиднее коммерческой. Это объясняется тем, что объем рынка жилой недвижимости существенно больше и средняя стоимость квартиры ниже стоимости коммерческого помещения.

Хотя многое зависит от объекта недвижимости. 4-х комнатная квартира на 1 этаже панельного дома советской постройки на окраине города будет менее ликвидна торгового помещения площадью 50 квадратных метров на центральной улице за остановкой общественного транспорта.

Срок поиска арендатора и заключение договора.

При покупке строящегося объекта коммерческой недвижимости есть возможность за полгода – год до ввода объекта в эксплуатацию заключить предварительный договор с будущим арендатором, чтобы исключить период простоя помещения после сдачи объекта. Операторы торговых сетей охотно идут на согласование коммерческих условий и подписание договора до ввода объекта в эксплуатацию, чтобы занять лучшие локации и не отдать объект конкуренту.

В жилой недвижимости, к сожалению, нет такой возможности. Арендатор готов подписать договор только тогда, когда сделан ремонт, установлена мебель, техника и квартира готова к заезду.

По готовым объектам срок подбора арендатора на квартиру меньше, хотя повторюсь что многое зависит от площади объекта, характеристик и локации.

Вложения в объект перед сдачей в аренду

При покупке квартиры или коммерческой недвижимости в новостройке, помещение как правило передается в базовой предчистовой отделке.

Стоимость чистовой отделки квартиры и коммерческой недвижимости сопоставимы. На отделку вы потратите сумму из расчета 10 000 — 17 000 рублей за 1 квадратный метр.

Однако если вы решили приобрести жилую недвижимость, необходимо заложить еще расходы на покупку мебели и техники. Кухонный гарнитур, диван, шкафы, стиральная машина, холодильник и прочее.

Наличие кондиционера добавляет ценность сдаваемой в аренду квартире или коммерческому помещению. Арендаторы торговых площадей — сетевые продуктовые операторы, аптеки, пекарни и прочие берут вопрос установки и обслуживания кондиционеров на себя. Арендаторы квартир не берут на себя инициативу по установке кондиционера, и тем более не заботятся о его обслуживании и профилактике. Это становится очередной проблемой собственника.

SWOT Анализ

Для полноты картины дополним анализ сильных и слабых сторон жилой и коммерческой недвижимости анализом угроз и возможностей.

SWOT анализ жилой недвижимости

Сильные стороны: — Разнообразие выбора жилых проектов для инвестиций; — Самостоятельный выбор квартиры и оценка ее характеристик без детального погружения в рынок жилой недвижимости; — Самостоятельный поиск арендатора (много доступных ресурсов от ЦИАН до Теlеgrаm-каналов); — Сравнительным методом легко определить потенциальный размер арендного потока; — Низкие налоги и коммунальные платежи; | Слабые стороны: — Низкая доходность; — Как правило, необходимы вложения перед сдачей квартиры в аренду; — Платежеспособность арендатора узнается по факту сдачи квартиры в аренду — Как правило индексация арендной ставки жилой недвижимости происходит редко — Постоянное вовлечение и общение с арендатором. |

Возможности: — Увеличение потенциального размера арендной платы за счет выполненного качественного ремонта и удачно выбранной локации проекта; — При покупке на стадии строительства возможен рост стоимости недвижимости до 20-25% | Угрозы: — Дополнительные затраты (износ предметов мебели, поломка сантехники, косметический ремонт); — Частая смена арендаторов (причина: переезд в другой город, смена работы и т.д.); — Снижение арендного потока из-за высокой конкуренции на рынке аренды жилья; — Рост спроса на загородную недвижимость и снижение спроса на квартиры. |

SWOT анализ коммерческой недвижимости

Сильные стороны: — Высокая доходность; — Низкая конкуренция среди инвесторов на рынке коммерческой недвижимости; — Долгосрочные отношения с арендатором (средний срок аренды от 5 лет); — Расходы на текущий ремонт берет на себя арендатор; — Арендатор напрямую взаимодействует с управляющей компанией и ресурсоснабжающими организациями; — Прогнозируемый доход от сдачи в аренду: в договоре зафиксированы суммы арендной платы и индексация на весь срок аренды | Слабые стороны: — Ограниченные знания у частных инвесторов о рынке коммерческой недвижимости; — Для поиска ликвидного коммерческого помещения и надежного арендатора требуется погружение в рынок коммерческой недвижимости и помощь консультанта, что приводит к дополнительным расходам; — Высокие налоги и коммунальные платежи. |

Возможности: — При покупке на стадии строительства и при изменении транспортной сети и плотности жителей возможен рост стоимости недвижимости до 45%; — При покупке на стадии строительства появляется время на поиск арендатора заранее, что сократит время простоя помещения после ввода объекта в эксплуатацию; — Есть возможность проверить арендатора но платежеспособность заранее (оценка по финансовой деятельности) | Угрозы: — Нестабильная внешнеполитическая ситуация, санкции, отказ западных компаний от работы в России; — Замедление темпов развития экономики и снижение покупательской способности. |

Порядок приобретения недвижимости на этапе строительства

Выбор объекта, который будет приобретаться

Перед тем, как остановить свой выбор на каком-то конкретном объекте, нужно оценить МКД с учетом таких моментов:

- транспортная доступность. Это удаленность от остановки, время, в течение которого можно добраться до центра города, частота, с которой ходят автобусы;

- инфраструктура. Если она не будет развита, может не хватать мест в детских садах, в школах, придется далеко ездить до ближайшей поликлиники. Такие факторы в дальнейшем могут негативно влиять на ликвидность объекта;

- наличие парковки и достаточность парковочных мест для жителей дома;

- наличие в непосредственной близости от строящегося дома супермаркетов, торговых центров.

Анализ компании-девелопера

На этом этапе стоит:

- проверить, как давно функционирует компания;

- узнать о других объектах компании, наличии недостроя;

- поинтересоваться отзывами жильцов домов, которые застройщик уже сдал, о качестве работы и недостатках объектов;

- ознакомиться с разрешением на строительство;

- проверить, не объявил ли застройщик о своем банкротстве.

Осмотреть площадку, где строится дом

Это не обязательный пункт и многие пренебрегают им. Но если есть возможность, лучше посмотреть, где ведутся работы. Кроме того, что можно увидеть, насколько интенсивно ведутся работы и реально оценить состояние инфраструктуры, размер двора и т.д.

Прийти в офис для общения с представителем компании девелопера

На этом этапе можно подробнее узнать о возводимом доме, стоимости квартир, вариантах отделки, планируемой дате завершения работ и прочих интересующих моментах.

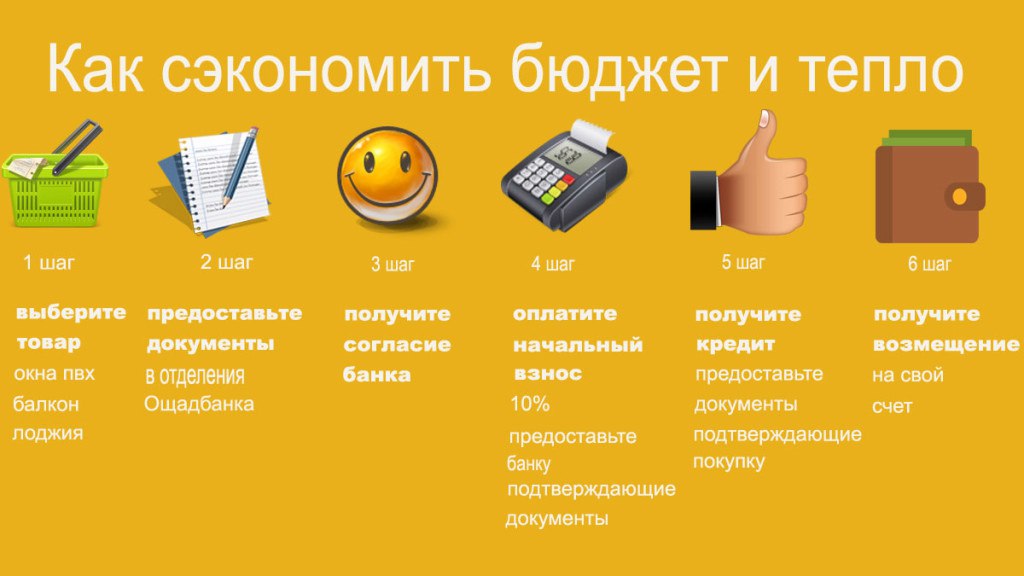

Визит в банк, если квартира будет приобретаться за счет средств финансовой организации

Чтобы получить ипотеку, нужно направлять заявку в банки, в которых застройщик аккредитован. По желанию можно сначала выбрать банк, а потом среди застройщиков, которые аккредитованы, уже определить компанию, с которой стоит заключать ДДУ.

Самым выгодным вариантом может быть обращение в тот банк, в котором будущий заемщик получает заработную плату. Так есть возможность оформить ссуду с меньшей переплатой, в частности, с меньшей процентной ставкой.

Бронирование объекта и подписание договора

Этот этап предполагает выбор конкретной квартиры в строящемся доме и обсуждение всех ее параметров. В частности, именно на этом этапе устанавливается то, в каком виде будет сдаваться объект — с отделкой или без нее.

Обращение в банк

Если своих средств недостаточно, после согласования всех моментов и подписания договора бронирования будущий дольщик обращается в банк. Для этого предоставляется подписанный договор и необходимые документы, перечень которых можно уточнить в банке.

Подписание ДДУ и его регистрация

В ДДУ включается подробная информация об объекте, застройщике и дольщике, который приобретает квартиру. Подписанный договор обязательно регистрируют в Росреестре. Это предупреждает ситуации, в которых недобросовестный заказчик может заключить несколько договоров с разными людьми на один и тот же объект. Для регистрации объекта необходимо обратиться в МФЦ.

Проведение оплаты

Сделку заключают с переводом средств дольщика на эскроу-счет, что дополнительно защищает того, кто вкладывает свои деньги в строительство дома. До тех пор, пока девелопер не начнет сдавать первые квартиры в строящемся доме, деньги будут храниться на этом счету. После того, как будет сдана первая квартира, средства переводят на счет застройщика. При условии, что дом не был сдан в эксплуатацию, дольщик может расторгнуть договор и забрать свои деньги.

После перевода денег банком на эскроу-счет заемщик погашает ипотечный кредит в соответствии с полученным графиком ежемесячных платежей. В процессе выплаты ипотечного кредита заемщик может прибегнуть к его рефинансированию, если он найдет более выгодные условия. По желанию кредит можно выплатить раньше, в том числе за счет средств материнского капитала или других денег, например 450 тысяч, которые выделяют многодетным семьям для погашения ипотеки.

После того, как дом будет введен в эксплуатацию, дольщик принимает квартиру от застройщика и регистрирует право собственности.

Для покупки квартиры в строящемся доме можно взять ипотеку. Фото: ksonline.ru

Возможные риски вложений в новостройку – что может пойти не так и почему

Наиболее вероятными рисками могут быть следующие:

- неудачное расположение дома, в котором находится квартира. Чаще всего это происходит из-за того, что покупатель недостаточно тщательно оценивает район, улицу или квартал, в котором расположен строящийся дом. Еще такой риск может присутствовать потому, что построенный дом по определенным причинам не стал востребованным по не зависящим от дольщика причинам. Например, из-за того, что рядом закрыли торговый центр. Или из-за того, что застройщик не возвел обещанную инфраструктуру — школу, детский сад;

- возникновение форс-мажоров. Например, недалеко от возводимого дома откроют промышленное предприятие, что приведет к ухудшению экологической обстановки;

- снижение стоимости недвижимости. Часто цена квадратного метра новостройки растет, но бывает так, что по разным причинам она, наоборот, падает. И предугадать снижение цены не всегда возможно;

- замораживание строительства. Если застройщик будет признан банкротом, дольщик может получить деньги назад, в том числе и за счет компенсационного фонда. Но будет тяжело вернуть деньги за проценты, уплаченные банку, если для приобретения жилья по ДДУ были использованы средства финансовой организации. Даже если после замораживания строительства дом будет достроен, велик риск того, что дольщику придется ждать сдачи квартиры гораздо дольше, чем он рассчитывал, подписывая ДДУ;

- риск попасть на мошенника. При поиске объекта в строящемся доме можно попасть на компанию-мошенника. Это может быть фирма-однодневка или компания, которая продает чужое имущество, ведет строительство с нарушением норм законодательства. В таком случае дольщик рискует потерять деньги и не получить квартиру.

Один из рисков инвестирования в новостройку — замораживание строительства. Фото: Мир Квартир

Как правильно тратить деньги

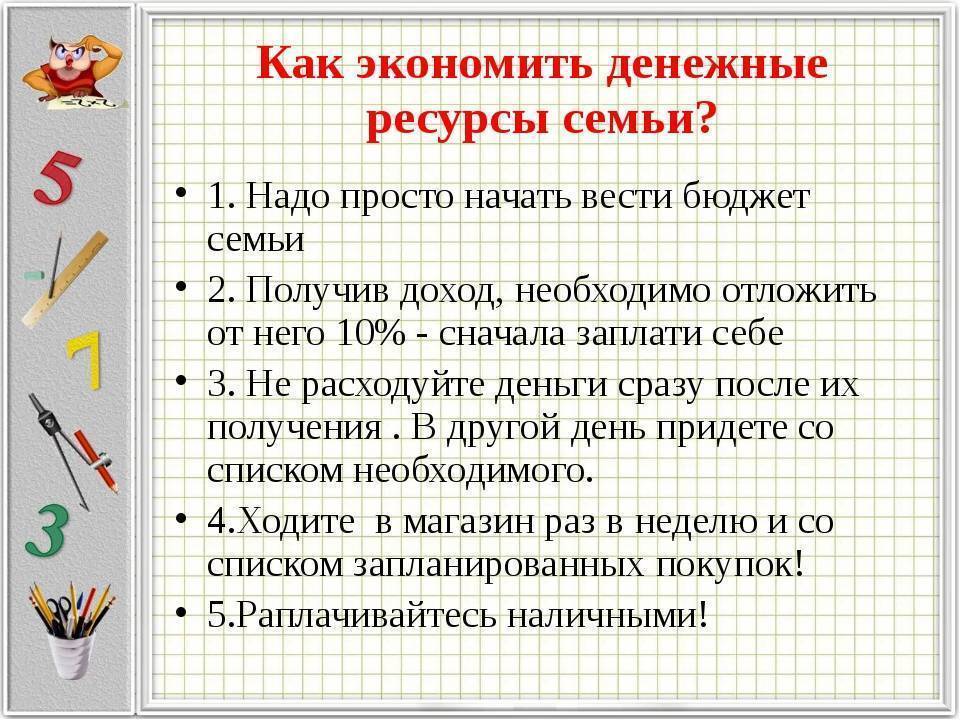

Мы пообщались с экспертами в области финансов и выделили несколько важных правил, как правильно тратить деньги:

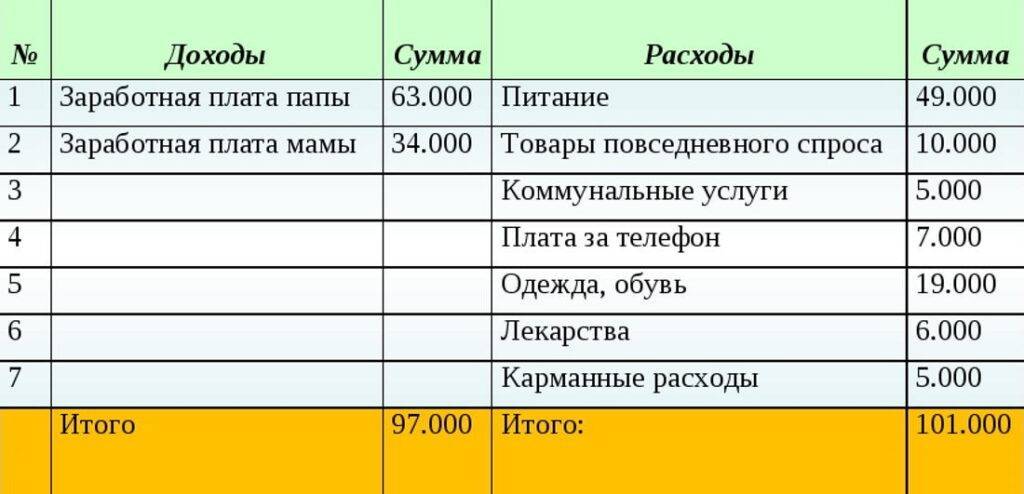

Создай бюджет. Для начала определи свои ежемесячные доходы и расходы. Это поможет тебе понять, на что идут твои деньги и определить, где можно сократить затраты и улучшить свое финансовое положение.

Поставь приоритеты

Определи, что для тебя наиболее важно и потрать деньги на то, что действительно нужно. Не трать деньги на ненужные вещи, если у тебя есть более важные цели.

Инвестируй в себя

Инвестирование в свое образование, здоровье и развитие может стать лучшей инвестицией в твое будущее.

Откладывай деньги на аварийный случай. Сохраняй деньги на случай непредвиденных обстоятельств. Это поможет избежать финансовых трудностей в случае потери работы или других непредвиденных ситуаций.

Планируй большие покупки заранее. При покупке дорогих товаров, таких как автомобиль или крупная бытовая техника, планируй заранее, чтобы иметь возможность найти лучшую цену и выбрать оптимальный вариант.

Не занимай деньги на ненужные вещи. Не занимай деньги на ненужные покупки, такие как одежда, украшения или другие роскошные товары. Это может привести к долговой яме и серьезным финансовым трудностям.

Изучай рынок. Перед покупкой товаров или услуг проводи исследование рынка, чтобы найти лучшие цены и качество. Сравнение цен может помочь сэкономить значительные суммы денег.

- Готовься к отказу. Иногда нужно отказаться от некоторых покупок или действий, чтобы сохранить финансовую стабильность. Не трать деньги на вещи, которые ты не можешь позволить себе.

- Планируй отпуск заранее. Если ты планируешь поездку на отдых, старайся сделать это заранее и подготовиться к расходам. Не трать деньги на ненужные детали, которые могут существенно повысить стоимость поездки.

- Используй скидки и акции. Используй скидки и акции, чтобы сэкономить на покупках. Но не забывай, что некоторые скидки могут быть ловушкой, и иногда лучше заплатить полную цену за качественный товар, чем купить дешевый товар низкого качества.

Важно помнить, что у каждого свои финансовые возможности и цели. Однако, если ты будешь следовать этим экспертным советам, то сможешь более осознанно и продуктивно тратить свои деньги и достичь своих финансовых целей

Не забывай, что умение управлять своими деньгами является ключом к финансовой стабильности и благополучию. Желаю тебе успехов в твоих финансовых начинаниях!

Стоит ли вкладывать деньги в недвижимость – плюсы и минусы инвестиций

Несмотря на то, что на недвижимость всегда есть спрос, это не означает, что вложение денег в дома, квартиры или другие объекты имеет только положительные стороны. К плюсам инвестирования в недвижимость относят следующее:

- относительную стабильность при правильном выборе объекта, который будет приобретаться;

- возможность получать доход при сравнительно небольших операционных затратах. Но такой плюс больше подходит для сдачи в аренду на длительный срок или для сдачи в посуточную аренду с помощью доверительного управления. Если собственник квартиры решит самостоятельно сдавать квартиру в посуточную аренду, на это придётся тратить достаточно времени. В частности, на общение с потенциальными арендаторами, на поселение и выселение жильцов, на уборку и решение проблем, которые могут возникать при порче арендаторами имущества;

- сравнительно небольшие риски. Даже при условии кризиса и инфляции реально продать жилье, если потребуются деньги. Дольщики могут сделать это до сдачи дома или уже после приема готовой квартиры. В случае продажи на этапе строительства заключается договор уступки права требования;

- рост стоимости недвижимости, который в большинстве случаев наблюдается для объектов, приобретенных на стадии котлована.

К недостаткам инвестиций в недвижимость можно отнести следующее:

слишком высокая стоимость недвижимости

При желании можно обратиться за ипотечным кредитом, но в этом случае нужно принимать во внимание размер переплаты за использование денег банка;

наличие дополнительных расходов. Это могут быть расходы, связанные с содержанием недвижимости и уплаты налогов

Например, затраты на капитальный ремонт, на оплату коммунальных услуг, уплату налога за получение дохода от сдачи недвижимости в аренду или за продажу квартиры.

К недостаткам инвестиций в недвижимость относят дополнительные расходы на ремонт, оплату ЖКХ, налоги и др. Фото: ru.freepik.com

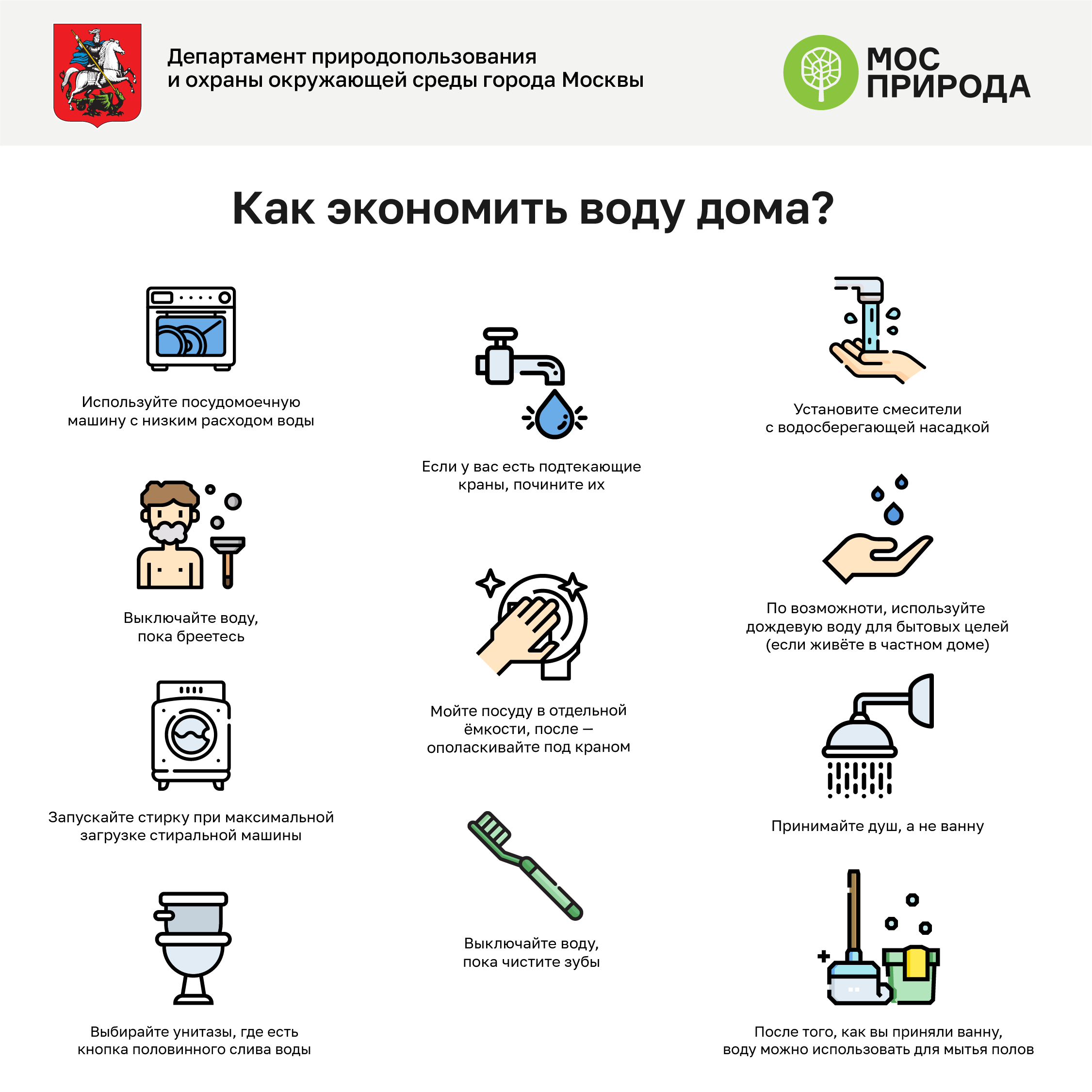

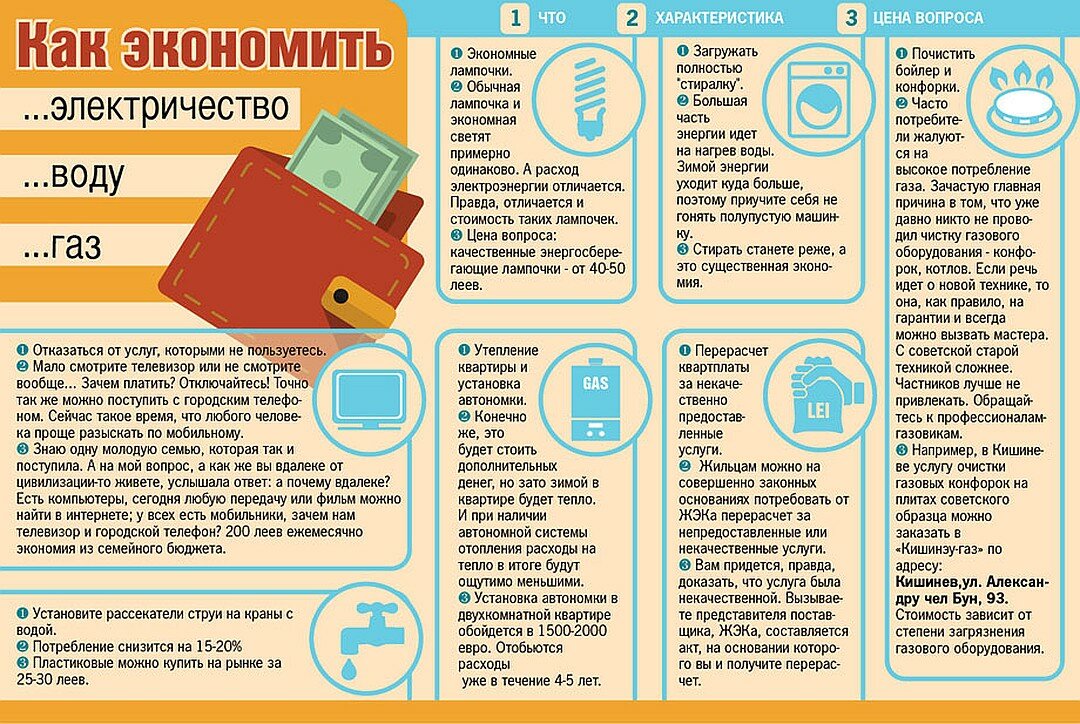

Коммунальные платежи

Тариф на обслуживание коммерческих помещений в составе многоквартирных жилых домов не отличается от тарифа жилой недвижимости. Он рассчитывается по площади помещения или квартиры и оплачивается напрямую управляющей компании или ТСЖ. Собственники коммерческих помещений вынуждены также оплачивать расходы на администраторов, обслуживание лифтов и уборку мест общего пользования, хотя по факту они не пользуются этими услугами.

Стоимость электроэнергии, водоснабжения и тепла по коммерческим помещениям выше. Собственники нежилых помещений должны заключать прямые договоры с ресурсоснабжающими организациями по повышенным тарифам, в отличие от собственников квартир.

Значительно выше расходы на коммунальное обслуживание коммерческих помещений в составе бизнес-центров и торговых центров. Коммунальные расходы по таким объектам могут достигать 20% от суммы арендных платежей. Это связано с тем, что между собственниками дополнительно распределяются расходы на эксплуатацию и содержание более сложных инженерных систем здания, охрану и администрирование, уборку мест общего пользования.

Но самая главная причина — это отсутствие понимания реальной стоимости продукта.

Рынок в нашей сфере обширный, и предложение очень сильно разнится — от 3 000 до 30 000 000 рублей за сайт. И у каждого человека в голове своя стоимость на тот или иной сайт. Из-за такой большой разницы в цене у разных исполнителей, одни люди экономят до бесконечности, другие нещадно тратят кучу денег. При этом ни те, ни другие всё также не понимают, за что они вообще платят.

Давайте будем честными друг к другу. Получить качественный адаптивный сайт-визитку с поддержкой браузеров IE9+, с уникальным адаптивным дизайном, с уникальными функциональными возможностями, с различными интерактивными элементами, с полной интеграцией с системой управления контентом просто нереально получить за 20 000 рублей, а уж тем более за 3 000. Но и стоить это больше 300 000 рублей тоже не может.

Уникальный сайт-визитка разрабатывается около одного месяца. Сначала над проектом работает менеджер. Он работает с клиентом, брифует его, задает наводящие вопросы, составляет «картину» будущего сайта в своей голове и голове клиента. После этого он разрабатывает техническое задание, которое понятно Исполнителю и соответствует ожиданиям Заказчика.Дальше в работу вступает сметчик. Его задача — составить список работ и оценить их стоимость и сроки максимально эффективно.

После этого разрабатывается дизайн-концепция, и рисуется адаптивный дизайн. Дизайнеру нужно около 5 дней, чтобы полноценно разработать адаптивный дизайн сайта-визитки.

Менеджер утверждает дизайн с клиентом и передает техническое задание верстальщику и программисту. Верстальщик с программистом в паре разрабатывают сайт — верстают и интегрируют его с системой управления контентом. Перед сдачей сайта несколько человек тестируют его.

Параллельно разработке интернет-маркетолог вносит коррективы в структуру и слушать за тем, чтобы всё было правильно с точки зрения позиционирования сайта для посетителей и поисковых систем. И не забываем, что у каждого проекта есть руководитель! К тому же нужно учесть налоги, и, в конце концов, хоть какую-то прибыль.

Итого минимум 6 человек работают над проектом. И если кто-то думает, что они будут готовы делать это в общей сложности за 20 000 рублей, то он глубоко ошибается. Это уже не плодотворная работа, а какой-то рабский труд.

Не бойтесь спрашивать и «казаться глупыми». Мы всегда можем проконсультировать вас и разъяснить непонятные для вас темы!

Что нужно сделать перед тем, как вкладывать деньги

Прежде чем начать инвестировать, следует определить для себя несколько ключевых вещей. Прежде всего, решите какую сумму вы готовы вложить. Некоторые способы позволяют начать инвестировать, имея в кармане всего несколько долларов, но нужно понимать, что такого объема инвестиций недостаточно для того, чтобы получать хороший ежемесячный доход.

Выделите для инвестиций столько, сколько вы не боитесь потерять. Представьте, что ваш вклад прогорел и вы остались не с чем — если для вашего бюджета это не катастрофа, то сумма начального инвестиционного капитала подходящая. В дальнейшем вы можете увеличить ее, путем реинвестирования уже полученной прибыли.

Оцените сколько времени вы готовы тратить на инвестирования. Если свободного времени у вас в обрез, отдать предпочтение лучше пассивным способам получения дохода. Поищите хороших брокеров или ПИФы. Когда же дефицита во времени нет, начните изучать рынок, на который хотите войти.

Следующим шагом следует заранее определить свою стратегию на рынке. Это позволит не поддаваться панике и управлять своими рисками. Инвестиционный капитал рекомендуется распределить между высоко-, средне- и низкорискованными проектами. Большую часть следует отдать низко- и среднерискованным проектам. Они позволят перекрыть убытки, если вы вдруг прогорите на высокрисованных инвестициях. А поскольку последние имеют высокий потенциальный доход, то и небольшой суммы, вложенной в них хватит, чтобы получить огромную прибыль.

Прежде чем входить на рынок, обязательно найдите себе надежных компаньонов. Это могут быть брокеры или фонды управления, если желаете инвестировать через посредников. Либо же качественные информационные сайты для обучения и получения последних новостей с рынка, биржи и различные сервисы, которые вам помогут, если планируете инвестировать самостоятельно.

Помните, что именно качественный предварительный анализ инвестиционного актива является залогом успеха

Очень важно изучить как сам актив, так и тренды рынка

Обратите внимание и на то, что доход от инвестиций облагается налогом, поэтому обязательно предварительно изучите законы вашей страны касательно этого.

Они готовы сэкономить абсолютно на всём, что связано с сайтами.

Подсознательно люди боятся вкладывать деньги в то, чего не понимают. Но иногда мне кажется, что людям просто нравится пользоваться, извините за выражение, полным гавном за копейки. Причем они достаточно быстро осознают, что приобретенный продукт — УГ. Но так как они его уже купили, они тешат себя тем, что здорово сэкономили на нём, и продолжают смиренно пользоваться им.

То есть вместо того, чтобы приобрести качественный проверенный продукт за чуть большие деньги, они вкладывают по чуть-чуть и довольно долго, получают ужасный «продукт» (в кавычках, потому что это даже продуктом сложно назвать), радуются сэкономленным средствам и потом мучаются при каждом соприкосновении со своим «детищем».

Конечно, многие подумают, что я смотрю на это только с одной стороны, поэтому давайте рассмотрим эту проблему с другой стороны.

Есть множество причин, по которым люди так поступают — это и нехватка бюджета, и обманы со стороны исполнителей, и плохой менеджмент, и многое другое.

Как можно заработать больше

Чтобы повысить размер потенциального дохода, можно сделать следующее:

- сдавать квартиру нескольким арендаторам – отдельно по каждой комнате. В этом случае можно получить больший доход, но нужно учитывать, что из-за большего количества проживающих ремонт может требоваться чаще, а мебель и техника будут изнашиваться больше;

- сдавать квартиру в аренду посуточно. Посуточная аренда может быть востребована в городах, расположенных возле моря, в курортных районах, в исторических центрах городов;

- перевести помещение из жилого в нежилое. Если купить квартиру на первом этаже дома с удобным расположением, есть возможность потом сдавать ее как площадь для ведения бизнеса. Например, под кафе, столовую, парикмахерскую, пункт выдачи товара из маркетплейса. Напоминаем, что просто так сдать квартиру для ведения предпринимательской деятельности нельзя – сначала нужно перевести жилое помещение в категорию нежилого.

Как правильно инвестировать

Деньги должны работать и приносить доход — это знают все. Но не каждого из нас с детства учили как правильно заставить их работать. А между тем, каждая допущенная ошибка может стоить денег.

Рассмотрим общие принципы правильного инвестирования и наиболее распространенные ошибки.

- Не вкладывайте все сбережения. Многие начинающие инвесторы в погоне за большой прибылью вкладывают все свои сбережения. Это не самый разумный путь, ведь на случай неудачи у вас должны оставаться сбережения. Кроме того, в форс-мажорных обстоятельствах придется досрочно слить свои активы, что может привести к потере доходности или даже уходу в жесткий минус.

- Пройдите обучение. Многие методы инвестирования на первый взгляд могут показаться простыми, но никогда не следует действовать на авось. Обязательной пройдите предварительное обучение и детально ознакомьтесь с тем, как все устроено на рынке.

- Не вкладывайте чужие деньги. Иногда инвестирование может показаться единственным способом избавления от финансовых проблем, и многие готовы ради этого даже залезть в долговую яму. Но делать этого категорически не рекомендуется. Инвестировать можно только свои деньги и только те, которые вы не боитесь потерять.

- Не поддавайтесь эмоциям. Какой бы способ инвестирования вы бы не выбрали, всегда могут быть как резкие взлеты, так и падения. Лучшее заранее установите допустимые границы потерять и четко придерживайтесь своей стратегии.

- Не ведитесь на заоблачную прибыль. Нет способа гарантировано получить 500% прибыли. Где высокие проценты дохода, там всегда высокий риски, а за такими предложениями чаще всего скрываются финансовые пирамиды.

Происхождение

Считается, что источник происхождения пословицы – житейские наблюдения за поведением торговцев на средневековых рынках. Они продавали дешевые ткани, которые на первый взгляд казались красивыми, но имели очень низкое качество. Одежда, сшитая из такого материала, очень быстро приходила в негодность.

Впрочем, ситуация не изменилась и в наши дни. Хорошо известно, что для производства качественной вещи необходимо дорогое сырье, расходные материалы, оборудование. Если цена товара значительно ниже, чем средняя на рынке – значит, производитель сэкономил на его качестве, и в скором времени он придет в негодность.

На что можно потратить деньги с пользой?

Ниже представлено 15 вариантов, на что можно потратить деньги с пользой.

- Образование. Инвестирование в собственное образование всегда является хорошей идеей. Развивай свои навыки и получай новые знания, чтобы стать более конкурентоспособной на рынке труда.

- Здоровье. Заботься о своем здоровье – это лучшее, что ты можешь сделать для себя. Посещение врачей, занятия спортом и правильное питание могут помочь улучшить твое физическое и психическое состояние.

- Инвестиции. Размещение денег в акциях, облигациях или других финансовых инструментах может быть хорошим способом увеличить свои доходы.

- Недвижимость. Покупка жилья может стать хорошей инвестицией в будущее. Также можно рассмотреть варианты сдачи жилья в аренду, чтобы получать пассивный доход.

- Бизнес. Запуск своего бизнеса может быть рискованным, но прибыльным вложением. Если у тебя есть интересные идеи, почему бы не попробовать?

- Путешествия. Путешествия не только помогают расширять кругозор и наслаждаться новыми впечатлениями, но и могут стать хорошим инвестиционным объектом. Например, путешествие за границу может помочь изучить новый язык или получить новые бизнес-контакты.

- Хобби. Развитие хобби может помочь тебе расслабиться и наслаждаться жизнью. Приобретение необходимого оборудования и обучение новым техникам может помочь улучшить навыки в выбранной области.

- Интернет-курсы. Сегодня многие образовательные программы доступны в Интернете. Посещение онлайн-курсов по интересующим тебя темам может помочь улучшить свои знания и навыки. книг может быть отличным вложением в свое образование и личностный рост.

- Качественная еда. Покупка качественных продуктов питания может помочь улучшить твое здоровье и вкусовые привычки. Иногда стоит платить больше за еду высокого качества, чтобы избежать негативных последствий для здоровья в будущем.

- Благотворительность. Пожертвование денег на благотворительные организации может помочь поддержать нуждающихся и принести чувство удовлетворения от того, что ты делаешь доброе дело.

- Качественная одежда и обувь. Иногда стоит платить больше за качественную одежду и обувь, которые прослужат дольше и не потеряют своей внешней привлекательности. Кроме того, это может помочь улучшить твой образ и повысить твою самооценку.

- Культурные мероприятия. Посещение концертов, театральных постановок, музейных выставок и других культурных мероприятий может помочь расширить кругозор, насладиться искусством и улучшить свои эмоциональные впечатления.

- Комфорт в жилье. Ремонт и обновление дома или квартиры может сделать твое жилище более уютным и комфортным, что способствует улучшению твоего настроения и повышению качества жизни.

- Обслуживание автомобиля. Регулярное обслуживание автомобиля может помочь избежать дорогих ремонтов и продлить срок его службы. Это может быть хорошим вложением в будущее, поскольку покупка нового автомобиля обойдется гораздо дороже.

- Литература. Чтение хорошей книги может помочь улучшить твои знания и развить мышление. Приобретение полезных книг может быть отличным вложением в свое образование и личностный рост.